こんにちは。うい(@uiuiuipot108081)です!

結婚した後の働き方を考えるにあたり、「扶養」に入る選択肢は有効な節税対策のひとつです。

しかし「扶養」と一口にいっても、世間では「130万と150万の壁」や「103万と106万」、「所得や年収」など…。いろんな数字やワードが混在していますね。

何を隠そう、私自身もこの税法における迷い人のひとりでした。

私は前職を退職後フリーランスになりましたが(事業が軌道に乗るまでは…)と、夫の扶養に入る選択をしました。しかしどうしても、扶養における基準とそのしくみが根本的に理解できません。

当事者である以上、「わかったつもり」は危険。どこに落とし穴が潜んでいるかわからず、知らぬ間に扶養の適用外となってしまうリスクがあるためです。

さあ。頭の固い私と一緒に、複雑怪奇な扶養のしくみを一緒に学んでみませんか?

こんな人におすすめ

- 結婚して扶養に入る予定の方

- 扶養で働く主婦の方

- 収入が100万円を超えそうな方

本記事にはPRが含まれます。あらかじめご了承ください。

扶養には「所得税」と「社会保険」の2つがある

「扶養」には2つの定義があることを知っているでしょうか。

いずれも「生活を維持できない者に対して何らかの給付をおこなう」という、大原則に則った制度であることに変わりはありません。

しかし、この2つでは扶養の範囲が大きく異なる点には注意が必要です。

| 扶養の対象 | |

|---|---|

| 所得税 | 配偶者に限る |

| 社会保険 | 配偶者と3親等内の親族まで |

上記のうち、本記事では「配偶者の扶養」をテーマに解説を進めていきます。配偶者以外の扶養対象には必ずしも合致しないため、注意してください。

所得税においての「扶養」とは

所得税でいう扶養とは、以下のことを指します。

所得税の扶養=「所得控除制度の一部」

所得控除は、所得税からある一定の金額を差し引くことです。差し引かれた後の所得に対する課税となるため、課税所得が少なくなるぶん税金面で優遇されることになります。

「配偶者控除」と「配偶者特別控除」の違い

扶養における所得控除は、以下2段階のシステムで成り立ちます。

配偶者控除

配偶者控除を適用にするには、配偶者の年間所得が「38万円以下(給与収入であれば年間103万円以下)」という要件を満たす必要があります。

こういわれても、なかなかピンと来ないかもしれませんね。詳しく見ていきましょう。

「所得」と「収入」の違い

給与収入とはサラリーマンやパートなど、勤め先の企業から受け取るお給料です。

その給与収入には「給与所得控除」という経費が定められており、収入額に応じて段階的に変動します。

収入額が65万円に満たない場合は一律65万円の給与所得控除が適用されるため、以下の方程式が成り立ちます。

(年間給与収入)103万円-(給与所得控除)65万円=(基礎控除;年間所得)38万円

専業主婦がお金を稼ぐ手段はおもにパートが多いと想定できるため、給与所得控除を加味し「年間103万円以下」という表現で浸透しているのですね。

配偶者特別控除

年間所得が38万円を超えるとすぐに税負担が重くなるかというと、そうではありません。

38万円を超えると確かに配偶者控除は受けられませんが、その補完として段階的な税金優遇制度が存在します。それが「配偶者特別控除」です。

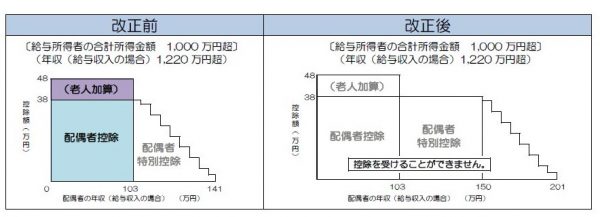

2018年の法改正により配偶者控除の壁が上がった、といわれているのは、厳密には間違った表現。

実は配偶者控除の上限が上がったのではなく、「配偶者特別控除の枠が拡充された」というのが実態です。これについて、以下で詳しく解説します。

150万円の壁

引用:国税庁

これまでは年間所得38万円(給与収入103万円)を超えてしまうと、配偶者特別控除が38万円になるのは年間所得が40万円までとなっていました。

これが今回、以下のように改正されています。

年間所得38万円超85万円未満(給与収入103万円超150万円未満)の場合であっても、配偶者控除と同様に38万円の所得控除を受けることができる

控除額38万円が適用される範囲が広がったことで、会社に勤める人の扶養のボーダーラインが「103万円から150万円に繰り上がった」といえるのです。

社会保険においての「扶養」とは

社会保険は、健康保険や厚生年金保険など会社で働くときに加入する保険の総称です。そのうえで社会保険でいう扶養は、以下のことを指します。

社会保険の扶養=「一定の条件を満たす家族等を社会保険の扶養に入れることができる制度」

扶養に入れば、保険料の負担なくして健康保険へ加入ができます。

130万円の壁

社会保険の扶養の要件には、「年間収入130万円未満」があります。年間130万円超の収入が見込める場合は、自身で社会保険へ加入しなければなりません。

社会保険の保険料は収入の約14%にものぼります。だからこそ、社会保険の扶養は” 家計の負担軽減の手段 “として非常に重要な選択肢となります。

社会保険でいう収入要件は、見込み収入額を指します。所得税の収入要件が暦年で計算するのに対し、社会保険は被扶養者に該当する時点から1年間の見込みで計算するという点は、大きな違いです。

たとえば3月に会社を退職した時点で年間収入130万円を超えていたとしても、向こう1年間は専業主婦の予定なら社会保険の扶養に入ることができます。

106万円の壁

では130万円を超えなければ必ず社会保険の扶養に入れるのか、というとそうではありません。

2016年10月の法改正により、パートタイム労働者の社会保険の適用枠が拡充されました。これにより以下5つの要件に合致する場合、強制的に社会保険へ加入しなければならなくなります。

- 労働時間が週20時間以上

- 1カ月の賃金が8.8万円(年収106万円)以上

- 勤務期間が1年以上見込み

- 勤務先が従業員501人以上の企業

- 学生以外(夜間・定時制を除く)

自分の勤務先の社会保険の被保険者となることは、すなわち扶養から外れるということ。ですから、社会保険には130万円の壁以外に「106万円の壁」が加わったと浸透しているんですね。

たとえば上記の要件にすべて合致させるとなると、以下のようなケースが考えられます。

「時給1,100円」で「4時間/日、5日/週」の頻度で働き、「勤続年数1年半」になる大規模スーパーのパートタイマー

中規模以上の企業に勤めながら収入要件を満たすには、勤務時間や日数の調整が大事になりますね。

もし扶養に入りながら社会保険の上限まで働きたいと思うのなら、「勤務先の選定」も重要なポイントになってきそうです。

おわりに

私が最終的に導き出した結論は、こうです。

手取り収入を重視するなら「130万円の壁」を意識せよ

所得税と社会保険という2種の扶養、またそれぞれに収入要件が細かく設定されていることがわかりましたが、一般的にもっとも重視すべき壁は「社会保険の130万円(一部の人には106万円)」といっていいでしょう。

なぜなら所得税の負担は段階的な措置があるのに対し、社会保険は一定のラインを超えるとガクッと負担増になるためです。家計の負担を考えると、130万円で足止めしておくのが賢明といえます。

とはいえ、自分で社会保険に加入することは決してデメリットばかりではありません。

将来的に病気や老齢となった際に給付金や年金が受け取れるだけでなく、社会保険料が控除されたぶん所得税や住民税も減税されます。何より「上限を気にせず働くことができる」というのも、大きなメリットですよね。

物事を一面だけで捉えてしまっては、どうしても損得勘定にばかり目が行ってしまいます。

クリックで応援

【2024年最新】確定申告も安心のフリーランス向けおすすめ会計ソフト3選

【2024年最新】確定申告も安心のフリーランス向けおすすめ会計ソフト3選

都内在住夫婦2人世帯の生活費の実態は?家計を徹底的に見直してみた

都内在住夫婦2人世帯の生活費の実態は?家計を徹底的に見直してみた

![UIPOT [ういぽっと]](https://uipot.tokyo/wp-content/uploads/2018/09/logo5_2.png)